先日ETFについて調べた際、債券に投資するETFがあることを知りました。

昨今では、アメリカの金利が高い状態が続いているのもあり、「米国債券に投資するのもありかな?」と感じています。

そこで今回は、債券や債券ETFについて勉強して感じたことをまとめます。

債券とは?

債券とは…国や地方公共団体、企業などが一般投資家からお金を借りるために発行する有価証券、つまり国や企業の借金のことです。

お金を貸すメリットとしては、返済期間の満期まで待てばお金が帰ってくるだけでなく、利息も得ることが出来ます。

ただし、債務不履行(デフォルト)になると元本回収が出来ないリスクがある点には注意が必要です。

債券には国が発行する公共債(国債や地方債などが含まれます)、企業が発行する社債があります。それらの総称を公社債と呼びます。

債券の格付け

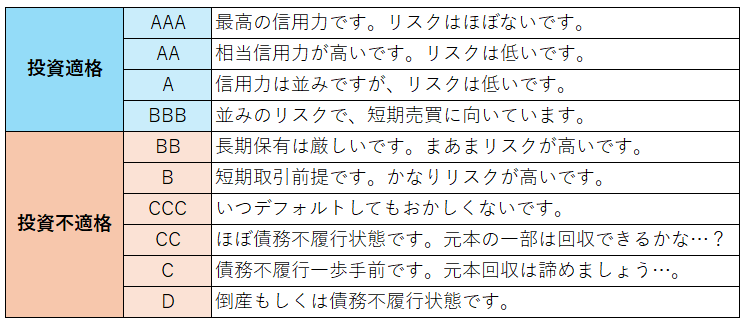

債券には信用リスクを表す「債券の格付け」があります。

ムーディーズ(Moody’s)、スタンダード&プアーズ(Standard & Poors)などの格付け会社によって、国や企業の「元本・利息の支払い能力」「完済する能力があるか」を分析しています。

自分たちもお金を借りるとき借入審査が必要になりますよね?

それの国や企業バージョンだと考えれば分かりやすいと思います。

格付けは最低がDで、最高がAAAとなっています。また、BBB以上を「投資適格」、BB以下を「投資不適格」と区分します。

※格付け会社によって++や1,2,3のように表記することがあります。

投資不適格となるとデフォルトになるリスクが高くなる一方で、利息が高くなる傾向にあります。

簡単に言うと「高金利でないとお金を貸したくない相手」ということなので、出来るだけ避けるのが無難です。

債券ETFとは?

債券で構成されたETFで、取引の難しい債券を株式取引と同じように手軽に投資に出来る金融商品です。

※ETFについてはこちらの記事にまとめています。

債券ETFの強み

債券ETFの主な強みは以下の4つが挙げられます。

手頃な価格で購入できる

個別の債券に投資を行おうとすると多額の資金が必要になります。

最低でも100万円からの場合が多く、個人投資家が用意するのは厳しい金額です。

しかし、債券ETFなら少額(だいたい1万円程度)から投資可能なので、個人投資家でも債券投資を始めることが出来ます。

分散効果がある

債券を自分の資産に組み込むことで、分散効果が期待できます。

債券は株と逆の相関関係にあり、株の価格が下がれば債券価格が上がり、株の価格が上がれば債券価格は下がります。

なので、債券を持つことで株が暴落しても自分の資産を守ることが可能です。

流動性がある

債券は満期まで持つことで、利息と元本の返却で利益をあげることが出来ます。

そのためデフォルトにならない限り、元本を減らすリスクはありませんが、値動きがないため売却益を狙うことが出来ません。

しかし、債券ETFは市場に上場しているため、株式と同じように値動きが日々変化するので売却益を狙うことも可能です。

デフォルトのリスクが少ない

債券ETFは複数の債券を組み合わせて作られてたものです。

なので、仮に債券のデフォルトが発生しても他の債券で埋め合わせするので、リスクを最小限に抑えることが出来ます。

また、個別の信用リスクも資産運用会社の方で考慮してETFを作りますので、貸付先の信用リスクを調べる手間が省けます。

債券ETFの弱み

債券ETFのデメリットは以下の2つです。

株式に比べるとリターンが低い

ETFとして市場に上場しているとは言え、債券なので値動きは穏やかです。

リスクを抑えているので仕方ない部分ではありますが…。

守りの資産と言う観点で見ると優秀な資産なので、リスク許容度が低い人に向いています。

金利の影響をもろに受ける

金利から受ける影響が強いです。

金利が上がると…新しく発行された債券の方が金利が高いので、既に流通していた金利の低い債券は魅力が減り債券価格が下がります。

金利が下がると…金利の低い債券が発行されるので、既に流通していた金利の高い債券の魅力が上がり債券価格も上がります。

そのため、金利が上がる局面では価格が下落するので、金利変動リスクを頭に入れておくと良いです。

債券ETF「AGG」

ここからは自分が購入を検討している債券ETF「AGG」についてまとめました。

気になっている理由として以下の4つがあります。

そもそもAGGとは?

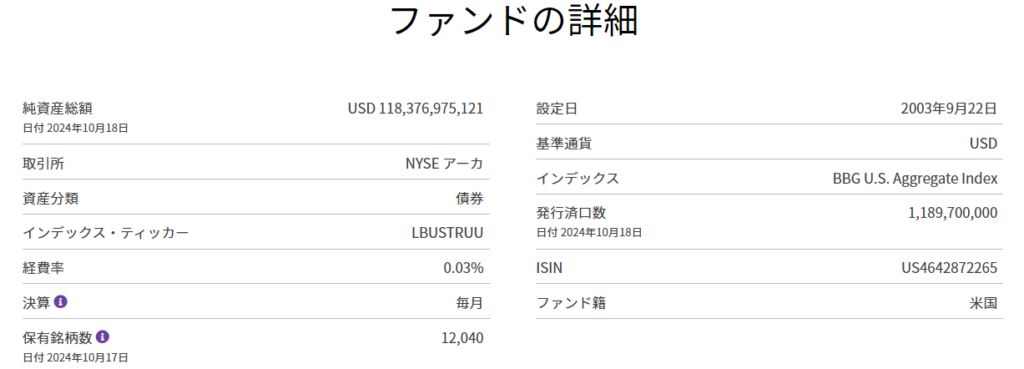

AGGとはブラックロックが運用する債券ETFで、正式名称は「iシェアーズ・コア米国総合債券市場ETF」です。

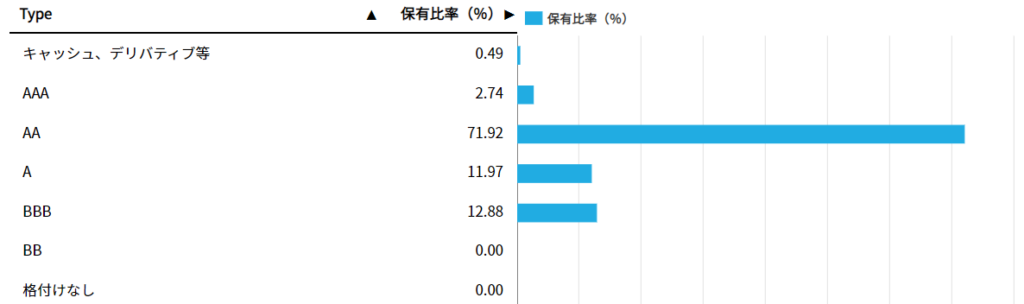

優良債券12000本以上に投資していて、AGGを構成する債券の内の約74[%]がAA以上の信用リスクで構成されています。

iシェアーズ・コア 米国総合債券市場 ETFの信用格付け

優良な投資先

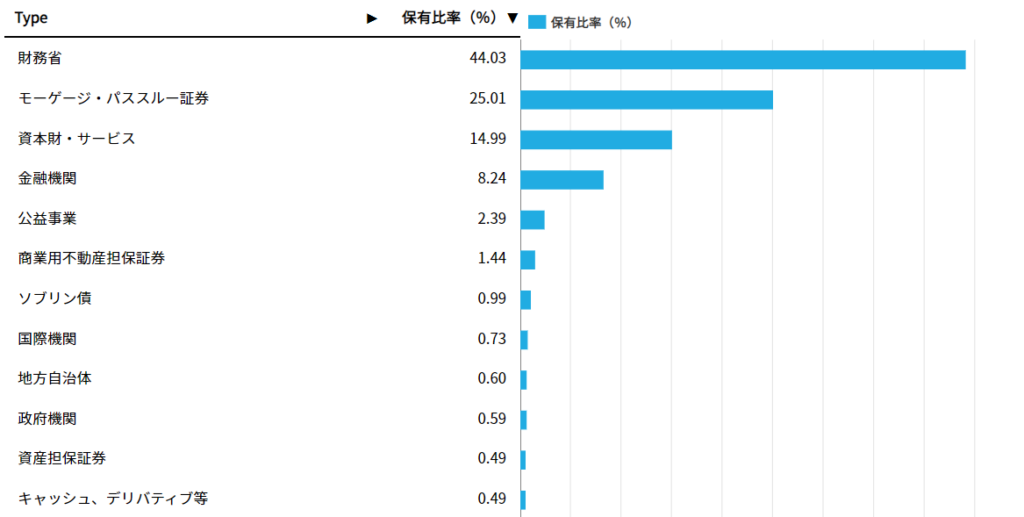

主な投資先はアメリカの財務省となり、その割合は約44[%]です。

iシェアーズ・コア 米国総合債券市場 ETFの投資先

アメリカ政府がデフォルトになる可能性が限りなく低いので、安心して投資することが出来るかなと思っています。

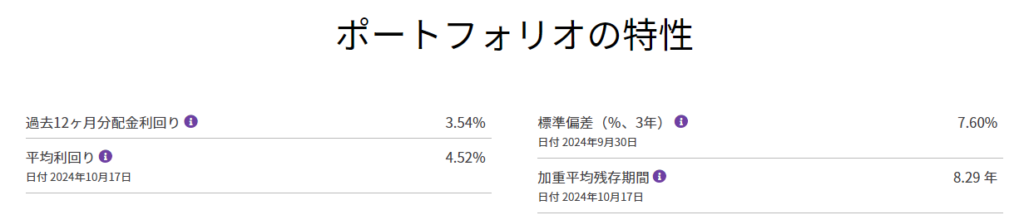

高水準な分配金と安い経費率

AGGの分配金利回りは3.54[%](2024年10月現在)と高水準です。

しかも経費率は0.03[%]と非常に安く、手軽に投資することが可能です。

iシェアーズ・コア 米国総合債券市場 ETFのファンド詳細と分配金

分配金は毎月支払いとなるので、3.54÷12=0.295[%]の利息を毎月受け取れます。

100万をAGGに投資してれば、毎月2,950円(年35,400円)手に入れることが出来るので、水道代やSIMフリーのスマホ代に充てることが出来そうです。

暴落耐性

AGGは債券なので、株式に比べて値動きは非常に少ないです。

そのため金融ショックが起きても値動きが少なく、コロナショックのあった2020年でも価格は横ばいどころか微妙に上昇しています。

NYダウとAGGの値動きチャート(赤がNYダウ、青がAGG)

値動きは穏やか…と言うかほぼ横ばいなので、売却益を狙うのは厳しいです。

運用のメインは株式にして、株価暴落しても狼狽しないようにAGGを少しポートフォリオに組み込んでもいいのかな?と感じています。

外貨獲得チャンス

AGGをドルで買うと分配金もドルで支払われるので、外貨獲得に利用するものアリです。

円安が進行しても毎月ドルが手に入るので、円安ダメージを緩和することも可能ですし、円高になってもAGGが安く買えるので、将来の円安に備えることが可能になります。

ただし、為替で得た利益(為替差益)にも税金が乗るので注意してください。

まとめ

債券ETFについて調べた結果、AGGの購入は見送ろうかと思います。

その理由として、以下の結論に至りました。

為替リスクが大きい

2024年10月現在ドル円レートは1ドル149.48円まで円安が進行しています。

円安が進んでいる要因としては、日本とアメリカの金利差によるものですが、このまま高い金利差がいつまでも続くとは思えません。

現に、アメリカでは9月のFOMCで金利を0.25[%]引き下げていますし、日本でも金利を0.25[%]引き上げています。

この流れが進めば、いずれ金利差は埋まるため、為替は円高に進むと考えられます。

株式なら高い成長性で為替リスクを吹き飛ばすポテンシャルがありますが、債券にはそのような成長性はありません。

円高方向に進んだとき、AGGの価格は横ばいなのに評価額だけが下がる…。

そういう事態になりかねないので、購入は見送りました。

値動きが少な過ぎ

先ほどのNYダウとAGGのチャートを比較して、「同じ期間リスクを負って投資をするならリターンが大きい株式で良くない?」と感じました。

確かに債券は暴落耐性はあります。しかし、株式もリーマンショックやコロナショックから立ち直り、それまで以上のリターンを産み出しています。

過度に暴落を恐れて値動きの少ない資産に投資する必要はないかな…と思います。

資産分散するのはまだ早い

そもそも資産分散が必要なほどお金持ってないです…。

資産の分散は億単位の資産を持つ富裕層がやるリスク分散であって、総資産が500万すら越えない一般人がやっても仕方ないかなと…。

むしろ、過度な分散はそれぞれの資産のリターンを打ち消し合うので、資産成長の足枷になります。

資産の少ないうちは、株式に集中投資して資産の拡大を狙い、資産が大きくなってから債券投資を検討するのが賢いのかな?と考えています。

高配当投資で生活を豊かにするためにもまずは地盤固めから!

リスク許容度の範囲内で積極的にリスクを取って、将来のリターンに繋げれば良いなと思います。